過度自信效應(Overconfidence Bias)讓投資人高估自己的能力、低估風險,導致過度交易、集中持股等致命錯誤。本篇深入剖析其成因與解法。

導言:那些說「我早就知道」的人

你身邊一定有這樣的朋友:

股市大跌時: 「我早就說會跌,你看吧!」 某檔股票暴漲: 「我之前就看好這支,可惜沒重押。」 市場反轉向上: 「這種反彈我早就預期到了。」

聽起來很熟悉對吧?這些話幾乎每天都在投資群組、理財節目、甚至你的日常對話中出現。但仔細想想,如果這些人真的「早就知道」,為什麼他們沒有採取相應的行動?為什麼總是在事情發生後才來證明自己的「先見之明」?

更重要的是,你可能也會發現自己有類似的想法:

- 「這次我研究得很仔細,一定不會錯」

- 「我對這家公司瞭解透徹,風險可控」

- 「別人會賠錢,但我的策略不一樣」

- 「上次虧損只是運氣不好,不是我判斷錯誤」

如果你曾經有過這些想法,先別急著否認——這是完全正常的現象。事實上,你正在經歷人類最普遍、也最危險的認知偏誤之一:過度自信效應。

這種心理現象不分年齡、不分學歷、不分經驗,幾乎每個投資人都會遇到。它像是我們大腦裡的一個「盲點」,讓我們在不知不覺中高估自己的能力,低估市場的複雜性。

這種「我比別人聰明、我不會犯錯」的心態,看似是成功者的特質,實際上卻是投資路上最危險的陷阱。為什麼這麼說?因為過度自信會讓你:

- 做出更冒險的決策: 既然覺得自己不會錯,就敢押更大的籌碼

- 忽略重要的風險訊號: 相信自己的判斷,對反面證據視而不見

- 過度頻繁地交易: 認為自己能掌握市場節奏,不斷進出場

- 拒絕承認錯誤: 當投資出現虧損,堅持認為只是暫時的運氣不好

這些行為單獨看起來可能不嚴重,但累積起來卻會對你的投資績效造成毁滅性的影響。讓你低估風險、高估能力,最終做出一連串災難性的決策。

在上一篇文章中,我們談到了處分效應——為什麼你總是賺小錢、賠大錢。那主要是關於「如何處理已有的獲利和虧損」的心理偏誤。今天我們要深入另一個更隱蔽但同樣致命的心理陷阱:

為什麼你明明會犯錯,卻總是覺得自己不會錯?

瞭解過度自信效應,不只能幫你避免重大的投資錯誤,更能讓你建立更實際、更穩健的投資心態。這就是行為財務學要揭示的第二個重要課題。

過度自信效應的三大表現形式

你可能會想:「我又不是自大狂,怎麼會過度自信?」但過度自信不是單純的自大或驕傲,而是一種微妙的認知偏誤。它往往藏在看似理性的思考背後,讓你在不知不覺中落入陷阱。

心理學研究發現,過度自信主要有三種不同的表現形式。瞭解這些分類很重要,因為它們會在不同的投資情境中出現,而且每一種都有其特定的危險性。

讓我們一一來看:

1️⃣ 能力過度自信(Overconfidence in Ability)

「我比一般人厲害」

你相信自己的投資能力、分析水準、判斷力都優於平均水準。

典型想法:

- 「我做過功課,這支股票一定會漲」

- 「我研究財報比別人仔細,不會看錯」

- 「技術分析我很在行,進出點抓得準」

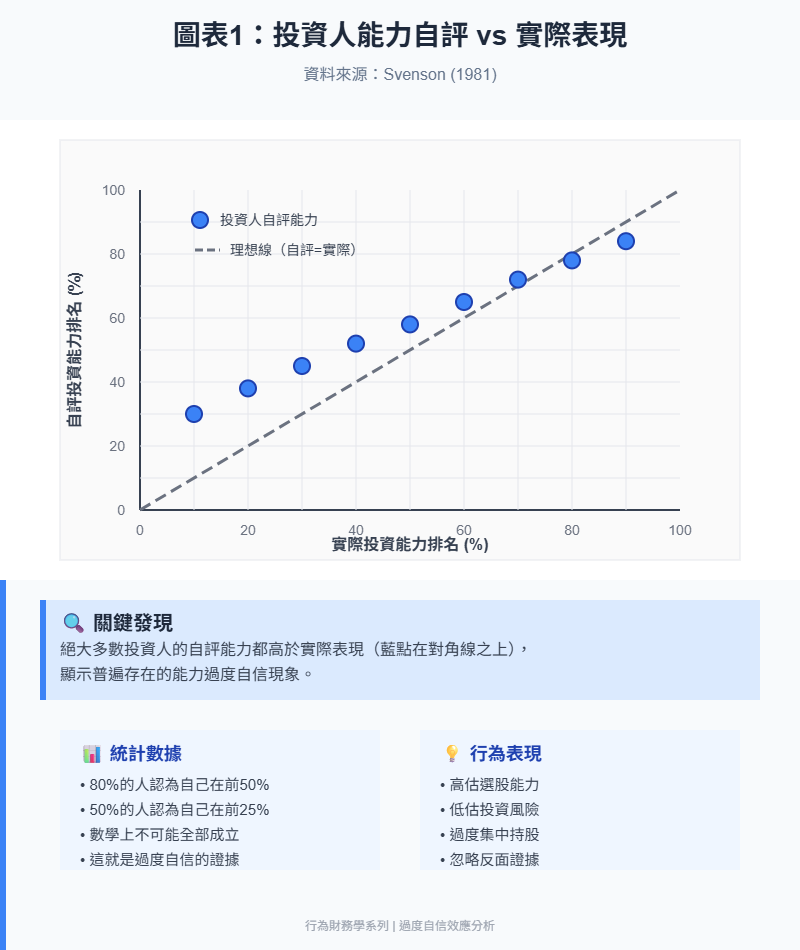

現實檢驗: 心理學家曾對投資人做過調查:當問及「你的投資能力在同儕中排名如何」時,超過80%的人認為自己在前50%(Svenson, 1981)。這在數學上不可能成立——如果每個人都比平均好,誰是那個「平均」?

這種過度自信即使經驗豐富也難以避免,因為我們總能找到理由合理化:「上次虧損是黑天鵝」、「這次研究更深入」。

2️⃣ 預測過度自信(Overconfidence in Predictions)

「我知道接下來會發生什麼」

你相信自己能準確預測未來走勢。

典型想法:

- 「台股接下來一定會跌到15000點」

- 「Fed升息,美股必跌無疑」

- 「現在是進場好時機,錯過就沒了」

現實檢驗: 華爾街頂尖分析師對個股12個月目標價的準確率約30%(CXO Advisory研究,2019)。如果專業分析師都難以準確預測,散戶憑什麼認為自己能做得更好?

我們傾向記住「神準」的預測,忘記大部分錯誤判斷,把運氣當實力。

3️⃣ 控制幻覺(Illusion of Control)

「我能控制投資結果」

你相信透過更多研究、更頻繁操作,就能控制投資成果。

典型想法:

- 「多看幾個技術指標,勝率就會提高」

- 「分散投資太保守,集中持股才能大賺」

- 「勤做功課就不會踩雷」

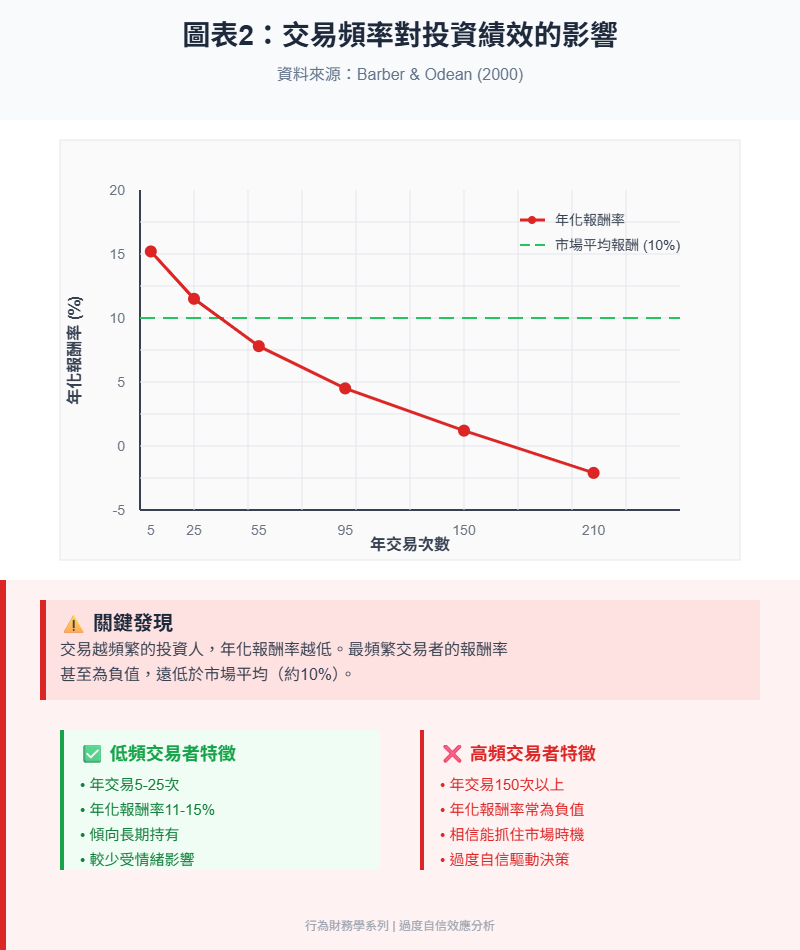

現實檢驗: 市場充滿隨機性——公司醜聞、經濟變化、國際情勢都非個人能控制。加州大學研究發現,交易最頻繁的散戶年化報酬率比最少交易者低7%以上(Barber & Odean, 2000)。

過度交易增加成本,更容易在錯誤時間做錯誤決定。

過度自信效應的心理根源

為什麼我們會如此容易高估自己?這背後有深層的心理機制在運作:

🧠 確認偏誤(Confirmation Bias)

心理學家Leon Festinger於1956年提出,指我們傾向尋找支持既有觀點的資訊,忽略相反證據。

投資表現: 看好股票時只關注利多,忽略基本面轉壞警訊。

案例: 2021年航運股熱潮中,投資人只關注運價上漲消息,忽略運價見頂、港口擁塞改善等反向訊號。股價下跌時仍在找利多消息合理化持股。

🔄 事後諸葛偏誤(Hindsight Bias)

心理學家Baruch Fischhoff於1975年發現,事件發生後我們會美化當初判斷,認為「早就知道」。

投資表現: 股災後說「早就覺得市場太熱」,但當時有多少人真的空手?選擇性記憶成功案例,淡化失敗經驗。

🎯 可得性捷思法(Availability Heuristic)

心理學家Tversky & Kahneman於1973年提出,我們容易被最近、印象深刻的事件影響判斷。

投資表現: 最近賺錢就覺得自己很會投資;看到某股大漲就後悔沒買;被媒體極端案例影響決策。

真實案例:過度自信如何毀掉你的投資

讓我們看看過度自信效應在現實生活中如何「坑殺」投資人:

📈 案例一:台股散戶的選股迷思

背景: 小明是工程師,自認邏輯能力強,喜歡研究財報和技術線型。

過度自信表現:

- 覺得自己比別人會分析財報

- 相信透過技術分析能抓到進出點

- 認為分散投資是「不夠專精」的表現

實際行動:

- 重押3支「深度研究」的股票

- 頻繁進出,想要「買低賣高」

- 看到虧損就加碼攤平,相信自己的判斷沒錯

結果: 一年下來,大盤漲15%,小明卻虧損20%。他把失敗歸咎於「運氣不好」和「主力操縱」,堅持認為策略沒問題。

🏠 案例二:房地產投資的控制幻覺

背景: 小華在2020年看房市火熱,決定「研究透徹後進場」。

過度自信表現:

- 相信自己能準確判斷區域潛力

- 認為「做足功課」就能降低風險

- 覺得房地產比股票「更可控」

實際行動:

- 看了50間房子,研究各種數據

- 2021年高點進場,認為「這個區域一定會漲」

- 拒絕認錯,堅持「長期一定賺錢」

結果: 2022年房市反轉,小華的房子跌了15%,每月還要繳房貸。他開始說「房地產本來就是長期投資」,不願承認判斷錯誤。

💰 案例三:加密貨幣的預測迷信

背景: 小李在2021年牛市賺了一筆,以為自己「找到了規律」。

過度自信表現:

- 相信自己能預測幣價走勢

- 覺得技術分析在幣圈「特別有效」

- 認為別人虧錢是因為「不夠專業」

實際行動:

- 重押看好的幣種

- 頻繁槓桿交易

- 在群組分享預測,扮演「專家」角色

結果: 2022年熊市來臨,小李的資產縮水80%。他開始怪罪「黑天鵝事件」和「莊家操縱」,依然相信自己的分析能力。

過度自信帶來的投資災難

過度自信不只是心理問題,它會直接轉化為具體的投資損失:

💸 1. 過度交易,手續費吃掉獲利

相信自己能準確預測短期走勢,導致頻繁買賣。後果包括手續費和稅負大幅增加、經常買高賣低、錯失長期複利效應。

加州大學Barber & Odean研究發現,交易最頻繁的散戶年化報酬率比最少交易者低7%以上。

🎯 2. 集中持股,風險過度暴露

相信自己選股能力,重押少數標的。導致單一股票波動嚴重影響整體績效、缺乏風險分散、錯過其他投資機會。

研究顯示,散戶持股集中度遠高於專業投資人,但績效明顯較差。

📉 3. 忽視風險,槓桿成癮

高估控制風險能力,過度使用槓桿。小幅波動就可能被斷頭、錯失反彈機會、心理壓力巨大影響決策品質。

🔄 4. 拒絕認錯,錯失停損時機

相信自己判斷正確,不願承認錯誤。小虧變大虧、資金被套牢、心理負擔加重影響後續決策。

如何克服過度自信效應?

過度自信是人性,但可以透過系統性方法來管理和降低其負面影響:

✅ 1. 建立「錯誤記錄」習慣

為什麼有效: 強迫自己面對失敗,打破「選擇性記憶」

具體做法:

- 記錄每筆投資的原始邏輯

- 定期檢討預測準確率

- 誠實記錄失敗案例和原因

- 計算真實報酬率(扣除手續費、稅負)

實用工具: 使用Excel或投資APP記錄,設定月度/季度檢討提醒。

✅ 2. 採用「基準比較」策略

為什麼有效: 用客觀標準評估自己的表現

具體做法:

- 以大盤指數為基準,檢視是否真的「跑贏市場」

- 比較ETF投資vs主動選股的結果

- 觀察同期其他投資人的平均表現

- 設定明確的績效目標和時間框架

心態調整: 記住:跑贏市場已經很困難,穩定獲利比大賺大賠更重要。

✅ 3. 強制分散投資,降低集中風險

為什麼有效: 用制度克服「重押心理」

具體做法:

- 設定單一標的持股上限(如不超過總資產10%)

- 採用定期定額分散進場時點

- 跨資產類別配置(股票、債券、REITs等)

- 使用ETF降低選股風險

執行技巧: 先設定規則,再執行投資,避免臨場改變心意。

✅ 4. 尋求反面意見,打破確認偏誤

為什麼有效: 強迫自己考慮不同觀點

具體做法:

- 閱讀看空報告,不只看利多消息

- 加入不同觀點的投資社群

- 定期質疑自己的投資邏輯

- 設立「魔鬼代言人」角色,挑戰自己的決策

心態調整: 把批評當作免費的風險提醒,而不是人身攻擊。

✅ 5. 設定停損機制,限制單筆損失

為什麼有效: 用紀律克服「不願認錯」的心理

具體做法:

- 進場前就設定停損點

- 使用停損單等工具輔助執行

- 設定總資產風險上限

- 定期檢視持股,勇於認錯出場

關鍵心態: 停損不是失敗,而是風險管理的必要手段。

結語:謙遜是投資的重要能力

在文章開頭,我們提到那些總是說「我早就知道」的人。現在你應該理解:這些人並非真有預知能力,而是落入了過度自信效應的陷阱。他們用事後諸葛美化判斷,用選擇性記憶維護自我形象,用確認偏誤逃避不利證據。

真正優秀的投資人往往具有不同特質:

- 承認局限: 知道自己無法預測所有變化

- 持續學習: 願意從錯誤中學習,修正策略

- 風險意識: 時刻提醒自己可能出錯

- 紀律執行: 用系統和規則約束衝動行為

投資市場最大的對手,往往不是別人,而是內心那個「我不會錯」的聲音。

巴菲特說過:「投資第一條是不要虧損,第二條是不要忘記第一條。」或許我們可以加上第三條:「不要過度相信自己不會犯錯。」

在充滿不確定性的市場中,謙遜不是弱點,而是重要的投資能力。它能避免致命錯誤,讓你在長期博弈中保持競爭力。

市場永遠比我們想像的複雜,風險總是超出預期,而我們的能力往往比自認的更有限。認清這點,你已經超越了大部分投資人。

📌 下一篇預告:

行為財務學 #3:「錨定效應」——為什麼你總是被第一印象綁架?

我們將探討投資人如何被「進場價格」、「歷史高點」、「分析師目標價」等數字束縛,做出非理性的買賣決策。

投資風險提醒

投資永遠有風險,本文僅供教育參考,不構成投資建議。任何投資決定都應該基於你自己的研究和風險承受能力。

自動引用通知: 小魚還是鮪魚?超越估值,散戶的指數化投資與長期生存策略|股票估值與分析系列(七)

自動引用通知: 心理帳戶效應:為什麼你把不同來源的錢看得不一樣?投資人最常掉入的隱形陷阱|行為財務學入門(六)

自動引用通知: 框架效應:同樣的投資選擇,不同包裝如何操控你的決策?揭開金融商品話術陷阱|行為財務學入門(七)

自動引用通知: 稟賦效應:為什麼你擁有的總是更珍貴?小心持股偏誤與沉沒成本陷阱|行為財務學入門(八)

自動引用通知: 行為財務學實戰整合:投資人如何建立完整的偏誤防護系統|行為財務學入門(十)

自動引用通知: 可得性偏誤與代表性偏誤:為什麼新聞和刻板印象會綁架你的投資判斷?|行為財務學入門(九)